PAGINA DEL CONSUMIDOR  [email protected]

[email protected] |

El marco jurídico para la defensa del usuario de servicios financieros encierra una paradoja. Permite documentar violaciones de instituciones como bancos, aseguradoras o afianzadoras, pero no contempla sanción.

La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), organismo oficial encargado de esta tarea, puede aportar dictámenes y peritajes que confirmen las violaciones a los derechos del consumidor, pero está incapacitada para penalizarlas.

Creada en 1999, su objetivo es explicar al ciudadano qué son, para qué sirven y cómo funcionan los servicios financieros, como tarjetas de crédito y de débito, cuentas de depósito y de inversiones seguros de auto, de vida, de gastos mayores, fianzas, entre otros, y orientarlo entre las opciones que ofrece el mercado.

A continuación, los cinco problemas torales que encara todo usuario de servicios financieros en México.

Pecados del capital

2. Litigios largos. La conciliación de un conflicto toma al menos 45 días hábiles. Si este mecanismo falla, vendrá un arbitraje, que absorbe entre seis y 12 meses. Si la institución financiera rechaza el veredicto de Condusef, el caso pasa a tribunales, donde su resolución puede tardar hasta seis años.

3. Limitaciones de Condusef. Aun cuando compruebe las violaciones que comete una institución, la dependencia carece de facultades legales para sancionarla. El paso siguiente es la demanda judicial, donde la Condusef sólo participa con asistencia legal, pero no asume la defensa.

4. Desdén por los usuarios. Una vez que inicia un litigio, el estatus del usuario cambia de cliente a adversario, y las instituciones olvidan que las quejas se generan por sus malos servicios. Es complicado convencerlas de que se trata de sus propios clientes y que tienen obligación de atenderlos.

5. El mexicano no lee contratos. De acuerdo con la Condusef, la mayoría de quejas se origina porque los usuarios no leen las "letras chiquitas" de los contratos. Ahí están contenidas las comisiones, excepciones y condicionantes de los servicios, fuente de conflictos.

Los números

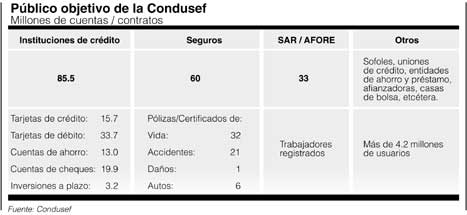

En México hay 183 millones de cuentas o contratos de servicios financieros. Sólo de tarjetas de crédito, débito, cuentas de ahorro y cheques, e inversiones, más 85 millones.

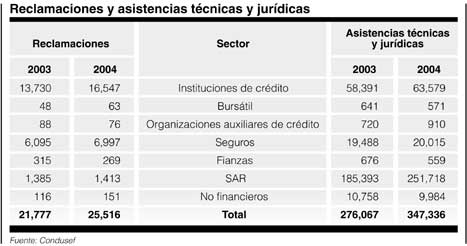

El año pasado la Condusef atendió a 372 mil 845 usuarios, pero en 93 por ciento de los casos fueron orientaciones a los usuarios. El resto, 25 mil 509, fueron reclamaciones.

El principal reclamo se da contra las tarjetas de crédito y débito, aunque 80 por ciento de las llamadas recibidas en su sistema telefónico se refieren a dudas sobre las cuentas del Sistema de Ahorro para el Retiro (SAR).

Lo bueno

En los últimos años, la Condusef publicó cuadros comparativos sobre intereses en tarjetas de crédito, créditos hipotecarios, condiciones de préstamos, entre otros, que, en teoría, ayudan a fomentar la competencia y a reducir los costos de los servicios financieros.

También ha firmado acuerdos con instituciones para mejorar los servicios. El más reciente fue con la Asociación de Banqueros de México, en diciembre pasado. El objetivo es que los pleitos que involucren menos de 8 mil pesos (la cifra no se ha determinado) se resuelvan mediante una conciliación rápida.

Más. La ley de

protección al usuario, que data de 1999, prevé la

creación de unidades

especializadas para que las instituciones se hagan cargo de sus propios

clientes. Pero hasta 2004 sólo existía un convenio de

este tipo con

Bancomer §