Reporte Económico

El Sistema Financiero Mexicano

El Banco de México dio a conocer el pasado mes de junio su nuevo Reporte sobre el Sistema Financiero Mexicano (2006), que en el futuro será publicado anualmente; su motivación -indica Banxico- es dar cuenta de los cambios que ocurren en el sistema financiero mexicano, analizar su evolución y solvencia, y contribuir a una discusión informada sobre temas de carácter financiero.

Los recursos financieros

Al cierre de 2006 el saldo total de recursos financieros en la economía, sin incluir la inversión extranjera directa ni el mercado accionario, ascendió a 6 billones 601 mil millones de pesos, 72.1% del PIB (Gráfico 1).

Visto desde el lado de las fuentes de los recursos, el total de éstos se integra a su vez en 76.2% por recursos internos (M4, favor de ver nota en Gráfico 1), y 23.8% restante por recursos (financiamiento) del exterior. De este ahorro, destaca el de los residentes en el país que entre 2000 y 2004 promedió 65.5% del total, subió a 70.8% en 2005 y llegó a 73.5% en 2006; también destaca el crecimiento del M4 en poder de no residentes (extranjeros) que era de 0.6% del PIB en 2002 y llegó a 2.0% en 2006.

Visto desde el uso de recursos, el sector público federal absorbió 49.7% del total, las empresas 21.9%, los hogares el 19%, la reserva internacional10.8%, y los estados y municipios el 2% (Gráfico 1).

El sistema financiero

El sistema financiero del país se estructura con 13 tipos de intermediarios que en total tenían a diciembre de 2006 un valor de activos de 6 billones 267 mil millones de pesos (Gráfico 2).

De estos grupos de intermediarios, el más importante es con mucho el que comprende la banca múltiple tanto por el monto de recursos que administra -sus activos representan 53.6% del total del sistema- como por ser el único intermediario adscrito a la llamada Red de Seguridad (seguro de depósitos administrado por el Instituto para la Protección del Ahorro Bancario, IPAB, y acceso a la liquidez del Banco de México).

Siguen a la banca múltiple en orden de importancia las Siefores (sociedades de inversión de fondos para el retiro), las sociedades de inversión privadas, la banca de desarrollo y las aseguradoras (Gráfico 2).

En 2006 registraron un alto crecimiento las sociedades de inversión privadas (32.6%), las casas de bolsa (25.9%) las Siefores (18.6%), las arrendadoras (17.9%), las uniones de crédito (17.9%), y la banca múltiple (10.7%). En sentido inverso, decrecieron los recursos de la banca de desarrollo (-16.5%), las empresas de factoraje (-5.2%), y las Sofoles (sociedades financieras de objeto limitado) (-3.1).

Según el índice de Hirschman, la mayor concentración en pocos intermediarios se da en las actividades de factoraje, afianzadoras, almacenadoras, banca múltiple y casas de cambio (Gráfico 2).

La banca comercial -denominada también múltiple por la diversidad de operaciones que reliza- se integra (al cierre de 2006) por 40 instituciones, de las cuales 12 recibieron su licencia de operación en ese año: Banco Autofin México, Banco Compartamos, Banco Ahorro Famsa, Banco Multiva, Banco Regional, UBS Bank México, Barclay's Bank México, Banco Wal-Mart de México Adelante, Banco Comercial del Noreste, Banco Fácil, BanCoppel y Prudential Bank. La mayoría, como se ve, son filiales de bancos foráneos ó pertenecen a grupos corporativos comerciales.

La utilidad de operación (antes de impuestos, resultados de subsidiarias y ajustes) de la banca múltiple ascendió en 2006 a 99 mil 800 millones de pesos, 22.5% superior en términos reales (descontando la inflación) a la obtenida en 2005. La utilidad neta (efectiva) se ubicó en 66 mil 700 millones de pesos, 33.8% real arriba de 2005. La principal diferencia entre ambos corresponde a los impuestos causados (27 mil 100 millones de pesos).

La rentabilidad de la banca (utilidad neta como proporción del capital contable) se ubicó en 2006 en 24.3% para los seis bancos de mayor tamaño: Banamex (Citigroup), Bancomer (Banco Bilbao Vizcaya Argentaria), Banorte (el único mexicano), Hong Kong Shangai Bank (HSBC), Santander, y Scotiabank Inverlat; para las 10 filiales pequeñas de bancos extranjeros fue de 8.6%; y fue de 7.7% para los 14 bancos restantes de los 30 que operaron normalmente en 2006.

El Grupo de los Seis

Los seis bancos mayores mencionados administran el 85.6% de los activos de la banca múltiple, las filiales pequeñas de bancos extranjeros 5.0%, y el resto de los bancos 9.4%.

El espectacular aumento en la rentabilidad de los seis es atribuible principalmente a los siguientes factores: el saneamiento de su balance, aumento de crédito a los hogares (consumo e hipotecario), ampliación de la clientela, cobro de (altas) comisiones, y reducción de gasto administrativo. Así, mientras en el año 2000 de cada peso de ingreso 11.3 centavos se tradujeron en utilidad de operación, en 2006 lo hicieron 44.4 centavos por cada peso.

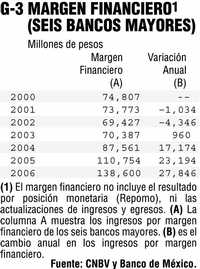

En 2006, 70.5% de los ingresos de los seis provino de su margen financiero (la diferencia entre los ingresos y los egresos por intereses), 6.9% de operaciones de intermediación (utilidades y pérdidas por la compra-venta de valores y divisas, y por ajustes de revalorización), y el 22.6% restante por cobro de comisiones.

Este excesivo diferencial entre las bajas tasas de interés que los bancos pagan a los ahorradores y depositantes (que muchas veces no cubren ni la inflación) y las altas tasas que cobran a los usuarios de crédito (personas, empresas y gobierno), llevó el margen financiero de los seis bancos a 138 mil 600 millones de ingreso por este concepto, casi 28 mil millones más que en 2005 (Gráfico 3).

En los indicadores de concentración, que ofrece el reporte del Banco de México, vemos que si bien hay una relativa disminución en la participación de los seis dentro del total bancario en los últimos años, en 2006 dicho grupo concentró 93.8% de los ingresos totales por comisiones, 90.2% de las tarjetas de crédito, y 94.3% de los puntos de venta.

Concentración similar se registra en el otorgamiento de créditos. En el caso del crédito hipotecario en 2006 participaron 18 sofoles, de las cuales sólo dos concentraron 44% del crédito y las cuatro más grandes 67%; participaron también 15 bancos de los cuales los dos mayores concentraron 60% del crédito y los cuatro mayores 81%.

En el caso del crédito al consumo participaron 13 sofoles, dos de las cuales concentraron 73% del crédito y cuatro el 80%; de los 22 bancos participantes, los dos mayores concentraron 54% del crédito y los cuatro mayores 79%.

http://www.vectoreconomico.com.mx

UNIDAD TECNICA DE ECONOMIA S.A de C.V * Ciudad de México * Teléfono: 5658 2112 * Fax: 5658 2172 * [email protected]