Economist Intelligence Unit

Energía

Panorama energético mundial

Ampliar la imagen

China es la mayor productora y consumidora de carbón del mundo, pero en 2008 se convertirá en importadora neta. En la imagen, un trabajador descansa en una mina de la provincia nororiental de Shanxi

Foto: Reuters

China es la mayor productora y consumidora de carbón del mundo, pero en 2008 se convertirá en importadora neta. En la imagen, un trabajador descansa en una mina de la provincia nororiental de Shanxi

Foto: Reuters

Los precios del petróleo se han divorciado de los fundamentos de la oferta y la demanda, al menos en la perspectiva a corto plazo. Seguramente, ante el crecimiento de la demanda anual de petróleo, que promedió cerca de 1.5% durante los tres años pasados, y el pronóstico de que este año apenas crecerá por arriba de ese nivel, la duplicación de precios de referencia en términos de dólares del año pasado no puede atribuirse a “un incremento de la demanda”.

En efecto, se espera que en China y otros países de rápido crecimiento la demanda de energía se incremente hacia 2012 y representen una parte creciente del consumo del petróleo mundial. Pero en los países desarrollados, que aún representan casi la mitad del consumo, se espera un estancamiento de la demanda durante el periodo de previsión.

Economist Intelligence Unit (EIU) espera que el consumo total de energía crezca apenas por abajo de 3.6% este año y el próximo, manteniendo el índice de crecimiento de los dos años anteriores, para luego crecer a un tasa anual de 3.4% hasta 2012. Dentro de esta previsión, que cubre las 60 economías más grandes, se espera que este año la demanda del petróleo crezca casi 2.2%, cerca de 77.5 millones de barriles por día (b/d), aunque dependerá del grado en que los países de la OCDE resulten afectados por la desaceleración económica y la manera en que China y otras economías de rápido crecimiento sorteen sus efectos.

Industria mundial de energía

A principios de 2008 ya había señales de una desaceleración económica y los precios récord de gasolina y diesel tenían un efecto sobre la demanda de combustibles para transporte en EU. La demanda de combustible en el primer trimestre, medida por los envíos del producto, fue menor a 1.4%, de acuerdo con el Instituto Estadunidense del Petróleo, principal organismo comercial de la industria. La información de la Agencia de Información Energética, brazo estadístico del Ministerio de Energía, mostró que la demanda de gasolina, según el promedio de cuatro semanas a mediados de abril, fue de casi 1% por debajo de la demanda en el mismo periodo de 2007. Tradicionalmente la demanda de gasolina se eleva bruscamente de marzo a junio, cuando comienza la “estación del conductor” en EU.

EIU pronostica que el consumo de petróleo en Norteamérica, Europa occidental y Japón, en conjunto, permanecerá estático en 2008 y disminuirá 1.2% de manera progresiva para 2012.

Aunque la demanda permanezca estática en los países desarrollados más grandes, China será el comodín más importante entre los de rápido desarrollo. EIU espera que este año el crecimiento de la demanda energética permanezca sólido en China con un crecimiento de 10.6%. En la energía se prevé un crecimiento de 57% acumulado hasta 2012, impulsado por un enorme incremento en la demanda de combustible para transporte, así como un aumento de 55% en la de electricidad.

Sin embargo, el sistema estatal de China puede hacer que los modelos de demanda a corto plazo sean erráticos y difíciles de predecir. Por ejemplo, sus empresas estatales petroleras dominan la producción y el abasto del mercado interno, donde el gobierno ha fijado un tope a los precios. Las empresas, muchas de las cuales listan sus valores en la bolsa, reciben subsidios oficiales. Esto quiere decir que la demanda doméstica no está muy expuesta a los precios internacionales del petróleo.

Como señala la Agencia Internacional de Energía de la OCDE, este año es particularmente difícil de predecir para China. En primer lugar, no es evidente aún en qué medida el crecimiento económico de China está vinculado al de los países desarrollados y podría reducir su ritmo por la recesión, o está impulsado más por su dinámica interna.

En el verano de este año, los Juegos Olímpicos estimularán y reprimirán al mismo tiempo la demanda. Y el efecto neto es dudoso. La afluencia de visitantes aumentará la demanda de combustibles para transporte y electricidad, sobre todo si el clima es más caluroso de lo normal. Pero el gobierno también ha pedido cerrar temporalmente las industrias contaminantes y los generadores eléctricos ante la proximidad de los juegos.

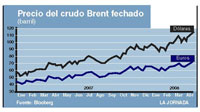

Aunque la parte de la demanda no pueda explicar la duplicación de precios del petróleo en términos de dólar, y el fuerte impacto sobre otros precios de energía, el dólar a la baja y la especulación también son parte del problema. La situación del dólar influye en que los precios de petróleo hayan aumentado más en términos de dólares que de euros el año pasado (ver gráfica).

Restricciones de la oferta y una Organización de los Países Exportadores de Petróleo (OPEP) más eficaz han tenido su parte en el alza de los precios, a pesar del argumento de la OPEP de que mantiene un suministro suficiente de petróleo en el mercado mundial. El ministro de petróleo de Arabia Saudita, Ali Al-Naimi, podría tener razón al apuntar a las crecientes existencias de petróleo de la OCDE como indicador de que el mundo está bien abastecido. Pero ante el rápido crecimiento de la demanda en China e India en años recientes, junto con una disminución en la capacidad de reserva de más de 10 millones a unos 2.3 millones de barriles diarios (b/d), el mercado petrolero se ha vuelto cada vez más sensible a interrupciones y desilusiones.

Este año, por ejemplo, entre los productores no pertenecientes a la OPEP, la nueva producción ha crecido más o menos lo programado en Kazajistán y Azerbaiyán, pero al parecer la producción petrolífera rusa se estancará y será necesaria una enorme inversión para revertir esa tendencia. Brasil podría aprovechar hallazgos anteriores, y ha hecho otros nuevos y enormes en sus aguas profundas, pero el declive de la producción petrolífera de México ha sido más rápida de lo previsto.

Para atender la disminución de la capacidad de reserva, está en marcha un gran programa de inversión en la OPEP y los países no pertenecientes a la organización, encabezada por Arabia Saudita. Pero el ministro saudita del petróleo, Al-Naimi, ha subrayado una opinión divergente sobre las proyecciones de la industria en una entrevista en el Foro Internacional de Energía en Roma, a finales de abril. Al-Naimi expresó que el reino árabe no efectuará ninguna inversión adicional para mejorar su capacidad productiva cuando termine el programa que la elevará de casi 10.9 millones b/d actuales a 12.5 millones a finales del próximo año.

Carbón

Los precios internacionales del carbón se elevaron durante el primer trimestre de 2008, impulsados en parte por el alto precio del petróleo, pero en especial por interrupciones del abasto en los principales países exportadores: Australia y Sudáfrica. En China, la escasez relacionada con el clima empeoró las cosas y la obligó a pasar de exportadora neta a importadora neta en el primer trimestre.

Los precios de mercado asiáticos se elevaron a registros sin precedente. Por ejemplo, el carbón de coquefacción para fabricación de acero se triplicó en Australia a 300 dólares por tonelada, mientras el carbón termal que utilizan las centrales eléctricas, proveniente de la terminal de exportación de Newcastle, en Australia, estaba a punto de alcanzar el precio récord de 130 por tonelada a mediados de abril.

Pese al aumento de precios, la proporción del carbón en la energía global seguirá incrementándose debido a su valor relativamente bajo y su abundancia, sobre todo en dos de los grandes productores y consumidores del insumo: China y EU.

El consumo estadunidense de carbón aumentará de manera modesta en 2008, pero las exportaciones crecerán más rápido, aunque desde una base austera. Las exportaciones totales estadunidenses de carbón aumentaron 11% en los nueve primeros meses de 2007. Las cifras oficiales del primer trimestre no están aún disponibles, pero grandes productores como Peabody y Arco han informado de exportaciones y ganancias más fuertes y más altas. Pero la creciente demanda, sobre todo en Asia, durante 2008 y más adelante, hará que esas exportaciones se incrementen. EIU espera que el crecimiento de la demanda global de carbón continúe siendo de 6% el año próximo y que se acelere aún más para llegar a más de 35% en 2012.

Por ahora, menos de 20% de la producción global de carbón, de más de 6 mil megatones, se destina a la exportación, pero está próxima a elevarse, en particular debido a la voraz demanda de China para generar energía. El país asiático es el mayor productor y consumidor de carbón del mundo, y ha sido un modesto exportador. Pero en 2008 se convertirá en importador neto, luego de la imposición de restricciones gubernamentales implantadas para garantizar el suministro local.

La demanda asiática aumentará más rápido que en otras regiones, con un pronóstico de crecimiento de 9.5% en 2008.

Uno de los principales problemas de la demanda de carbón en los países desarrollados, y cada vez más en países de rápido desarrollo, es el cambio hacia el denominado carbón limpio. Este cambio depende del desarrollo de tecnologías de captura y almacenamiento de carbón (CCS, por sus siglas en inglés).

El programa europeo de captura y almacenamiento de carbón de segunda generación es un paso clave hacia el despliegue de plantas en gran escala, pero los gobiernos todavía deben subsidiar la transición si quieren evitar protestas contra el uso del mineral. En Reino Unido, por ejemplo, Greenpeace y otros grupos se oponen a los proyectos que desplegarían parcialmente tecnologías CCS en plantas de combustión de carbón, pues eso aumentaría las emisiones de carbono sin garantía de éxito.

Biocombustibles a debate

El debate rodea también a los combustibles alternativos. El biocombustible global (en especial el etanol) se ha convertido en importante factor que favorece la oferta de crudo de los países ajenos a la OPEP, y se espera que represente una parte creciente de la demanda de combustible para transporte, agregando casi 350 mil b/d para alcanzar una producción total sin precedente de 1.5 millones b/d en 2008.

La tasa de crecimiento del etanol, en particular en EU, ya ha causado controversias debido a su impacto sobre los precios de los alimentos. En virtud de que las refinerías de etanol han surgido mucho más rápido de lo esperado, la demanda proyectada de cosechas de granos estadunidenses para 2008 se ha más que duplicado, a casi 140 millones de toneladas. Como EU domina las exportaciones mundiales de granos, unos 55 millones de toneladas al año, existe el temor de que desviar las cosechas para producir combustibles podría elevar el precio mundial de los alimentos.

En consecuencia, la industria de biocombustibles continuará sumamente volátil. Un aumento de 40% en la capacidad de producción estadunidense en años recientes, a casi 28 mil 350 millones de litros por año, provocó un excedente y el precio se colapsó en 2007. Pero la ley de energía de EU, firmada en diciembre, casi quintuplica la cantidad de biocombustible que debe usarse de manera obligatoria.

La industria europea de biocombustibles ha visto un incremento superior a 50% en el precio de los alimentos en tres años, desde que se construyó la mayor parte de capacidad de refinación. Al mismo tiempo, la industria europea busca que las importaciones baratas –en especial de EU– a Brasil reduzcan los precios. Aunque el alto precio del crudo sea favorable, la industria de biocombustibles resiente presiones por todos lados y hay pocas perspectivas de una disminución en el precio de los alimentos durante 2008.

Pero el ingrediente más importante es la política. Ante el alza de precios de alimentos básicos como trigo, arroz y maíz, las revueltas en gran número de países y los vaticinios de organismos como el Banco Mundial que hablan de posibles consecuencias desastrosas, la Unión Europea anunció que revalúa su meta de que el biocombustible represente 5% del combustible para transporte en 2010.

Pese a la resistencia de EU y otros países, la cumbre sobre el cambio climático en Bali alcanzó su meta principal en diciembre y acordó un calendario de dos años –“un cronograma”– para llegar a un convenio sucesor del Protocolo de Kyoto. Esto permitirá que los países que acceden a reducir las emisiones de CO2 para 2012 sigan sus programas, cuyos mecanismos principales son los esquemas de emisiones comerciales (ETS, por sus siglas en inglés), de varios tipos. Existe la intención de ampliar estos esquemas para que abarquen más industrias y países.

Las conversaciones sobre el sucesor de Kyoto culminarán en una reunión en Copenhague, en 2009. Después de las reuniones previas sostenidas en abril, es evidente que el regateo sobre las obligaciones de cada país en términos de reducir gases invernaderos seguirá siendo un obstáculo difícil.

No está muy claro si estos esquemas pueden lograr de manera eficaz la reducción radical de las emisiones totales de carbón. El ETS europeo ha funcionado desde 2005 y está llegando a su siguiente fase, que abarcará el periodo 2008-2011 con la meta de reducir 6.5% las emisiones respecto de 2005.

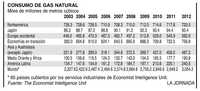

Gas global

La demanda del gas natural en los 60 países cubiertos por los servicios industriales de EIU ha crecido 9.5% en los cuatro años anteriores y ese ritmo se acelerará en los próximos cinco años, impulsado en gran parte por la demanda de India, el resto de Asia y Medio Oriente. La sustitución de gas natural en la generación de electricidad y calefacción avanza, en particular en India y China.

Al mismo tiempo, la oferta de gas natural líquido (GNL) para exportación crece con rapidez y contribuye a la creación de un mercado internacionalmente competitivo para el fluido. Los nuevos proyectos de tuberías para transportar gas natural –en particular los que conectan las enormes provisiones de Rusia con el norte y sur de Europa y varios destinos asiáticos– se agregan a la tendencia globalizadora. Se espera que en los próximos cinco años el ritmo del crecimiento de la oferta de GNL esté cerca de 12% anual, el doble de los años recientes.

Energía nuclear

Los argumentos en favor de la energía nuclear han sido apuntalados por la preocupación que despiertan las emisiones de dióxido de carbono. La energía nuclear ha sido también favorecida por crecientes inquietudes sobre seguridad energética y el aumento en los precios de combustibles fósiles.

Sin embargo, el progreso en la aprobación y construcción de centrales nucleares es lento en la mayor parte del mundo desarrollado, y requerirá algún tiempo antes de que la industria pueda revertir su tendencia descendente a largo plazo en términos de cuotas de mercado en la generación de electricidad. Se ha hablado mucho del renacimiento de la industria nuclear, aunque la capacidad generadora de la flota global de reactores apenas si aumentó en lo que va de la década: menos de 2% de la nueva capacidad generadora total, de acuerdo con la Asociación Internacional de Energía Atómica (AIEA). La capacidad de generación nuclear del mundo aumentó poco más de 21 gigavatios (GW) entre 2000 y 2007, para sumar menos de 372 GW, o alrededor de 15% del total mundial, como muestran las cifras de la OIEA.

EU tiene más centrales nucleares en operación que cualquier país: 104 reactores comerciales, que proporcionan poco más de 20% de su demanda de electricidad, de acuerdo con la Comisión Nuclear Reguladora de EU (NCR, por sus siglas en inglés). Tras el casi desastre en el recinto de Three Mile Island, a finales de los años 70, la construcción de plantas se detuvo. La capacidad generadora se estancó durante los años 90 en casi 97 GW, el nivel en que permaneció en 2004, aunque haya aumentado mediante las uprates (utilidades eléctricas) de las plantas existentes.

En 2007, la NRC recibió solicitudes para la construcción de plantas, por primera vez desde finales de los años 70, en Tennessee, Alabama y otros estados.

En Asia, tanto China como India pretenden construir reactores que eleven la proporción de generación de electricidad nuclear, que es de 2% y 17% respectivamente. Cada país tiene seis plantas en construcción, pero aunque obtengan la producción proyectada es poco probable que mantengan su proporción en el crecimiento de electricidad proyectado. En términos de tubería nuclear en el mundo, China domina con más de 100 plantas proyectadas o propuestas, para agregar 100 GW de capacidad de electricidad, según la Asociación Nuclear Mundial.

Europa, como EU, ha visto declinar su industria nuclear desde el pico al principio de los años 90. Los 125 reactores de potencia nuclear que desde finales de 2007 funcionan en la Unión Europea 15 generaron casi 30% de la demanda de electricidad, cerca de 6% del consumo final de energía. Sin embargo, para finales de 2007 sólo dos reactores estaban en construcción –en Finlandia y Francia– y ninguna unidad se ha abierto en la UE desde que la Civaux-2 de Francia comenzó a funcionar en 1991. Eslovaquia, nuevo miembro de UE que genera más de la mitad de su electricidad en plantas atómicas, tiene dos en construcción.

A finales de 2007, la Comisión Europea adoptó iniciativas para estudiar el papel de la energía nuclear en una mezcla de energía baja en carbón. Entre ellas está la institución de un foro en el que participen todos los interesados.

Fuente: EIU

Traducción de texto: Jorge Anaya