Economía Moral

■ Crisis del capitalismo mundial/ I

■ Origen inmediato: colapso inmobiliario y financiero

Toda crisis es también oportunidad de transformación. Resulta central, por ello, para todos aquellos que nos hemos declarado en resistencia ante el capitalismo salvaje, comprender la presente crisis mundial. Tenemos que contestar muchas preguntas, como: ¿Es esta crisis diferente de las anteriores? ¿Cuáles son sus características? ¿Cuál es la relación entre ellas? ¿Es ésta una crisis de la modalidad del capitalismo neoliberal o una crisis del capitalismo como tal? ¿La superación de la crisis requerirá transformaciones de fondo o sólo cosméticas? ¿Salidas a la crisis económica sin cambios fundamentales y drásticos del patrón tecnológico, y de las relaciones entre la economía real y la financiera, pueden ser algo más que parches temporales? Inicio esta serie con la intención de apoyarme en los mejores escritos presentes de autores nacionales y extranjeros (pero también en los autores del pasado que han iluminado el camino (como Marx, Sweezy, Keynes, Galbraith). Lo primero que hay que entender claramente es por qué el capitalismo genera crisis cíclicas. En segundo lugar hay que dilucidar si los ciclos económicos actuales son similares a los del siglo XIX y primera mitad del XX. Antes de entrar a las explicaciones de las crisis, describamos los orígenes y el desarrollo de la crisis actual, para lo cual seguiré a Arturo Guillén (AG): “La crisis inmobiliaria y la recesión global”, ponencia presentada en el Coloquio Internacional “América Latina: escenarios del nuevo siglo”, Buenos Aires, octubre 22-24, 2008.

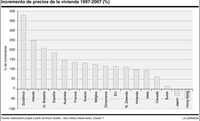

AG señala que la crisis inmobiliaria que comenzó a manifestarse a comienzos de 2007 provocó una crisis financiera de grandes proporciones y el inicio de una recesión de alcance global. Recuerda que durante los años noventa la economía estadunidense vivió “la expansión cíclica más larga de su historia moderna” asociada a tres factores: el ascenso de la nueva economía –informática, Internet, telecomunicaciones–, la globalización y la ‘burbuja’ financiera, de la cual fue parte la burbuja inmobiliaria que, entre otros elementos, se manifestó en aumentos muy acelerados de los precios de las viviendas (véase gráfica). Aunque la expansión llegó a su fin en 2000, la recesión fue benigna (y la recuperación rápida) en gran medida por la continuidad del boom inmobiliario que sustituyó (como factor de continuidad del crecimiento del consumo privado) al auge de la nueva economía, los valores de cuyas acciones se habían desplomado. AG cita a Samuelson: “El boom inmobiliario salvó la economía (…) Hartos del mercado de acciones, los estadunidenses se volcaron en una orgía de bienes raíces”. El valor de la propiedad (de la vivienda) poseída por los estadunidenses se elevó de 10 billones (trillions) de dólares a 20 billones entre 2000 y 2005, continúa AG quien destaca que, hacia el final del “boom inmobiliario, al saturarse el mercado, es cuando entran en escena los llamados préstamos subprime [o de segunda] concedidos a grupos de bajos ingresos, bajo condiciones leoninas, riesgosos y sin garantías”. Añade que la burbuja inmobiliaria fue alentada por la política monetaria laxa seguida por la FED [la banca central de EU] y que la ‘financiarización’ [que AG designa más adelante como régimen de acumulación con dominación financiera] de la economía fue respaldada por la desregulación financiera implementada desde los años ochenta y fortalecida en 1999. También AG explica que los mínimos de capitalización exigidos a los bancos por el Banco de Pagos de Basilea llevaron a éstos a mover sus negocios hacia intermediarios no bancarios.

En 2005 concluyó el auge inmobiliario en EU, explica AG: la venta de casas nuevas y usadas empezó a disminuir y la “cartera vencida de los créditos subprime comenzó a crecer como la espuma”. El impacto de estos fenómenos fue muy amplio porque las deudas hipotecarias habían sido bursatilizadas (transformadas en bonos hipotecarios cotizados en la bolsa de valores) con lo cual “los riesgos se diversificaron entre una cadena de intermediarios financieros (bancos de inversión, fondos institucionales, aseguradoras, etcétera”), explica AG, quien añade que las agencias calificadoras, “alcahuetes del capital financiero”, se prestaron cómodamente a esta economía casino, mediante la asignación de altas calificaciones a tales bonos hoy convertidos en basura. A partir de julio (y sobre todo de octubre) de 2007 las bolsas de valores empezaron a resentir los efectos de la crisis inmobiliaria.

La crisis inmobiliaria, hace notar AG, no es sólo de EU sino que afecta “también a las mayores economías del mundo y a las emergentes” por dos razones: 1) el auge inmobiliario abarcó a muchas economías: por ejemplo, los precios inmobiliarios se duplicaron o triplicaron en países como Irlanda, Gran Bretaña, España y Sudáfrica (véase gráfica); 2) debido a la globalización financiera los tenedores de los bonos hipotecarios (y otros instrumentos asociados) se ubican en numerosos países. La crisis es global, continúa, no sólo por su cobertura geográfica sino porque afecta a toda la estructura financiera: de las hipotecas subprime la crisis pasó a los mercados de crédito (contracción aguda del crédito) con repercusiones en la economía real. Las hipotecarias y las principales compradoras de hipotecas entraron en quiebra (o están al borde de entrar). Algunas fueron nacionalizadas. Los bancos de inversión quebraron, muchos de los bancos comerciales del mundo se encuentran envueltos en la crisis, señala AG y explica este hecho porque “el régimen de acumulación con dominación financiera, constituido a partir de la crisis de la deuda de 1982, es una estructura piramidal en cuya cúspide se encuentran los grandes bancos comerciales”.

AG termina esta sección (“El desarrollo de la crisis financiera”) analizando la reacción de las autoridades monetarias de EU y Europa ante la crisis financiera: baja drástica de la tasa de interés de referencia hasta, en EU, hacerla negativa en términos reales (lo cual, comenta, abre la puerta a un círculo vicioso de corte deflacionario como el de Japón en los años noventa); compra de cartera chatarra; abandono de una “política basada en principios” por otra “decidida en el vuelo”. Continuaré analizando, en la próxima entrega este importante trabajo de Arturo Guillén, quien en la siguiente sección hace una “interpretación teórica de la crisis”.