Crisis del capitalismo mundial/ IX

Abrazo simbiótico entre tendencia al estancamiento y financiarización

xpliqué en la entrega anterior (27/02/09) que John Bellamy Foster y Fred Magdoff (FyM) en su libro The Great Financial Crisis (Monthly Review Press, Nueva York, 2009) se consideran herederos de la tradición analítica de Paul Baran, Paul Sweezy y Harry Magdoff, que se puede englobar con el nombre de teoría del estancamiento del capitalismo monopolista financiero. FyM se apoyan en esta teoría (ya explicada en mi entrega de la semana pasada) y en el escasamente percibido planteamiento de Keynes sobre el papel contradictorio de las finanzas en la economía capitalista. El desarrollo de la corporación es inseparable del desarrollo de las finanzas modernas, incluyendo el mercado de valores industriales y un nuevo y más importante papel del crédito y la deuda en toda la economía. Añaden:

“La bolsa de valores misma, sugirió Keynes, fue sobre todo un producto de los intentos de los inversionistas de reducir los riesgos asociados con la inversión productiva mediante la tenencia de derechos a la riqueza escriturados en papel y por tanto fácilmente transferibles. Pero una vez que esto ocurrió, el capitalismo adquirió crecientemente un aspecto dual reflejado en dos estructuras diferentes de formación de precios: la de los productos físicos y la de los activos financieros. Cada uno operado por separado. Al quedar convertidos los activos de largo plazo de las corporaciones en compromisos financieros de corto plazo, surge la posibilidad, argumentó Keynes, que la economía fuera más y más rehén de la especulación, generando más y más volatilidad e inestabilidad… Para Keynes, la estructura de las finanzas modernas propiciaba un desacoplamiento periódico entre el mercado de activos financieros y la producción, y la posibilidad de que las burbujas especulativas seguidas de su inevitable estallido pudieran desestabilizar el sistema en su conjunto” (FyM, p. 16).1

Citan aquí una famosa y profética frase de Keynes::

“los especuladores pueden no hacer daño cuando sólo son burbujas en una corriente firme de espíritu de empresa; pero la situación es seria cuando la empresa se convierte en burbuja dentro de una vorágine de especulación” (Teoría general de la ocupación, el interés y el dinero, Fondo de Cultura Económica, 4ª edición, 2003, p. 167).

FyM relatan que el crédito de haber redescubierto y desarrollado estas agudas percepciones de Keynes corresponde a Hyman Minsky, quien postuló la hipótesis de la inestabilidad financiera. Para Minsky, dicen FyM:

“El talón de Aquiles de un sistema financiero desarrollado es su dependencia de un flujo constante de ingreso en efectivo, en particular ganancias, para apoyar y validar la continua expansión. La inestabilidad del sistema financiero aumenta en el tiempo al apilarse deuda sobre deuda en una burbuja que estallará en cuanto se vuelva más lento el flujo de efectivo. La economía moderna, por lo tanto, se vuelve crónicamente dependiente de la función de prestamista de última instancia de los bancos centrales y de las tesorerías gubernamentales…”. (p. 17)2

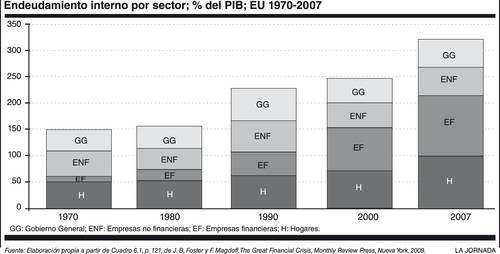

Además, Sweezy y Harry Magdoff insistieron durante 30 años a través de las páginas de Monthly Review, dicen FyM, en las relaciones entre el estancamiento y lo que luego habría de llamarse financiarización (el remplazo, como centro de gravedad de la economía, de la producción por las finanzas). El argumento de Sweezy y Magdoff, continúan FyM, es que la tendencia al estancamiento crea las condiciones para un viraje mayor en el papel de las finanzas en el capitalismo estadunidense: de ayudante modesto a fuerza impulsora. La especulación financiera se convirtió en una segunda locomotora del crecimiento, dada la debilidad de la primera locomotora, la inversión productiva. Se aceleró el proceso de endeudamiento creciente que se convirtió en rasgo institucionalizado de la economía, presente todo el tiempo y no sólo durante las orgías especulativas que ocurrían históricamente en las cimas del ciclo económico (véase gráfica). El funcionamiento del sistema se volvió más y más dependiente de una serie de burbujas financieras cada una más grande que la anterior.

Para Harry Magdoff y Sweezy, la esencia del dilema del capitalismo en su etapa monopolista se captura en el abrazo simbiótico

entre el estancamiento y la financiarización. La economía no puede vivir sin la financiarización (y otros propulsores como el gasto militar), pero al final de cuentas no puede vivir con ella, dicen FyM. Añaden que el argumento central de su libro es que una evaluación realista de la historia económica reciente requiere centrarse en la interrelación entre la tendencia al estancamiento del capital monopolista y las fuerzas contrarrestantes, la más importante de las cuales es la financiarización, al grado que podemos hablar hoy del capital monopolista financiero. Por si hiciera falta FyM aclaran cuál es el problema de fondo y cuál el síntoma:

“La explosión financiera en EU y otras economías capitalistas avanzadas desde los años sesentas es sintomática de la tendencia subyacente al estancamiento cuyas raíces se encuentran en el patrón de acumulación del capital monopolista financiero. Es este patrón y no la financiarización (o la crisis actual de la financiarización) la que constituye el verdadero problema. Marx explicó que las crisis resultan de la sobreproducción de capital. En efecto, Marx escribió que ‘la barrera real de la producción capitalista es el capital mismo’. El sistema se confronta ahora duramente contra esta barrera de múltiples maneras. No hay posibilidad que el sistema en esta etapa de su historia y con la estructura existente de desigualdad, pueda absorber vía la inversión productiva, el enorme excedente que ha alimentado la explosión financiera. Al mismo tiempo, el proceso de financiarización mismo está en crisis. El prospecto más probable, por tanto, es un estancamiento profundo y prolongado” (pp. 20-21).

Las importantísimas conclusiones de este párrafo parecen irrefutables y sus consecuencias son gravísimas. Podemos entender la financiarización como un keynesianismo privado espontáneo que ha sido, aún más que el gasto militar y el publicitario, lo que ha mantenido a flote el capitalismo aunque sin superar la tendencia al estancamiento. Si la financiarización está en crisis, ¿cuál será la salida a ese enorme excedente que el sistema genera? ¿Podrá el presupuesto enviado por Obama remplazar, aunque sea parcialmente, esta función de la financiarización? El estancamiento profundo y prolongado del capitalismo, recordemos la historia de la primera mitad del siglo XX, puede llevar a fortalecer el fascismo y corrientes similares de ultraderecha en el mundo.

1 FyM se apoyan no sólo en la Teoría general sino también en los Essays in Persuassion (Ensayos de persuasión), de Keynes, publicados en 1932.

2 FyM citan un artículo autobiográfico de Minsky, escrito en 1992, e incluido en P. Arestis y M. Sawyer, A Biographical Dictionary of Dissenting Economists, (Edgard Elgar, 2000), así como el libro de Minsky: Stabilizing an unstable Economy (estabilizando una economía inestable), Yale University Press, 1986.