Crisis del capitalismo mundial/ XIII

Paul Krugman y el sistema bancario sombra

os pánicos bancarios que se pueden representar con largas colas de cuentahabientes para retirar todos sus depósitos (lo que se llama una corrida bancaria), y que producía la bancarrota de los bancos afectados, le sirve a Paul Krugman, premio Nobel de Economía 2008, para hacer un símil y sostener que la crisis financiera de 2008 puede verse como un pánico del sistema bancario sombra que se representa, dados los cambios tecnológicos, ya no por largas filas sino por múltiples tecleos de mouse para retirar inversiones o vender valores.

Para explicar qué es el sistema bancario sombra, empieza por explicar qué es el sistema bancario tradicional: una institución que recibe depósitos del público (originalmente para proteger sus valores), retirables en cualquier momento (como las cuentas de cheques), y presta una parte de los mismos cobijándose en la ley de los promedios que prevé que no todos intentarán retirar su dinero al mismo tiempo,1 salvo si hay rumores de que el banco está en problemas o a punto de sufrir una corrida bancaria. Estos pánicos bancarios eran contagiosos: cuando ocurría una corrida, los cuenta-habientes de otros bancos también entraban en pánico. En EU hubo pánicos bancarios en 1873, 1907 y en los años treinta. Como resultado del pánico de 1907, se creó en 1913 el Sistema de la Reserva Federal (la Fed), la banca central de EU, con atribuciones para obligar a los bancos a mantener reservas adecuadas. Pero no eliminó el peligro de corridas bancarias, que fueron numerosas en 1930, 1931 y 1933.

La Ley Glass-Steagall fue la respuesta a estas corridas: separó los bancos en bancos de depósito (o comerciales) y bancos de inversión (que no recibían depósitos). Los riesgos que los primeros podían correr fueron fuertemente restringidos, se aseguraron los depósitos con cargo a recursos presupuestarios federales (función que en México cumple una institución de mala fama: el Fobaproa –Fondo Bancario de Protección al Ahorro–) y se abrió para ellos la ventanilla de descuento (crédito) de la Fed. Los bancos de inversión fueron mucho menos regulados porque se supuso que no estaban sujetos a corridas.

Pero ante estas regulaciones fue surgiendo el sistema bancario sombra que se caracteriza por instituciones no reguladas, lo que les permite ofrecer mejores condiciones tanto a inversionistas como a deudores. El ejemplo que detalla Krugman es de los valores de tasa-subastada (auction-rate securities), inventado por Lehman Brothers en 1984, en los cuales los deudores reciben créditos de largo plazo, mientras los inversionistas, si bien invierten a largo plazo se pueden salir en subastas semanales, en las cuales nuevos inversionistas pujan por sustituir a los que quieren salirse. La tasa de interés fijada en esas subastas prevalece hasta la siguiente subasta. Como no están regulados, estos vehículos

financieros no tienen que mantener reservas líquidas ni otros requisitos ni incurrir en algunos gastos de los bancos comerciales, por lo que pueden ser un gran negocio, pero carecen de la red de seguridad de la banca comercial. Estos valores llegaron a tener 400 mil millones de dólares, pero se colapsaron en 2008, cuando hubo muy pocos inversionistas dispuestos a remplazar a quienes se querían salir. Así, la inversión retirable a corto plazo se volvió de largo plazo, haciendo que menos y menos inversionistas quisieran entrar. Lo que le ocurrió a los valores de tasa subastada fueron una serie de corridas bancarias, concluye y procede a justificar por qué denomina sistema bancario sombra a ésta y otras instituciones que no son bancos, pero que actúan como tales: porque, a diferencia de los verdaderos, no operan a la luz del sol, sino en la sombra.

Cita a Timothy Geithner, hoy secretario del Tesoro en el gobierno de Obama, quien en 2008 dijo que en los años del boom el sistema bancario sombra (o sistema financiero paralelo) creció hasta superar a la banca tradicional y que:

La escala de activos riesgosos y no líquidos, financiados con pasivos de muy corto plazo, hizo que varios de los vehículos e instituciones en este sistema financiero paralelo fuesen vulnerables a un tipo clásico de corrida, pero sin las protecciones, como el seguro de depósitos, que el sistema bancario posee para reducir tales riesgos.

En la búsqueda de culpables o causas de la crisis financiera, Paul Krugman señala que ha habido muchos señalamientos falsos de culpables, que en la izquierda se señala la desregulación, particularmente la derogación de la Ley Glass-Steagall en 1999, que liberó a los bancos comerciales para incursionar en el negocio de los bancos de inversión, aunque considera que la crisis tiene que ver con instituciones que nunca estuvieron reguladas. Concluye:

“Éste es, yo argumentaría, el núcleo de lo que pasó. A medida que el sistema bancario sombra se expandió para rivalizar o incluso rebasar a la banca convencional en importancia, los políticos y los oficiales gubernamentales tendrían que haberse percatado que estaban recreando el tipo de vulnerabilidad financiera que hizo posible la Gran Depresión y tendrían que haber extendido la regulación y la red de seguridad financiera para proteger a las nuevas instituciones.” (p. 163)

Todas las advertencias fueron ignoradas. El espíritu de los tiempos y la ideología de la administración de George W. Bush eran profundamente antirregulatorios, señala. Mientras tanto, quienes debieran haber estado preocupados por la fragilidad del sistema, sobre todo Alan Greenspan, estaban cantando loas a la innovación financiera. Así que los riesgos crecientes de una crisis del sistema financiero y de la economía fueron ignorados y la crisis llegó, finaliza Krugman.

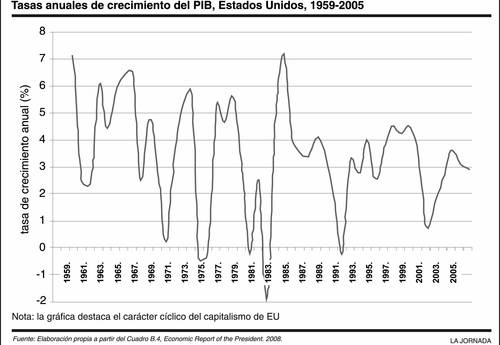

A pesar de su habilidad expresiva y su carácter didáctico, se queda en el análisis superficial que ve en la desregulación del sector financiero la causa única de la crisis; no busca las causas de fondo en la economía real. Más adelante confesará explícitamente: no sabemos cómo ocurren las crisis

, reflejando de un plumazo el verdadero estado de la ciencia económica

.

1 Una vez que empiezan a prestar, los bancos así nacidos pueden prestar más allá de todos sus depósitos, pueden crear dinero. Dice John Kenneth Galbraith (El dinero, Ediciones Orbis, Barcelona, 1983): El proceso de creación de dinero por los bancos es tan simple que repugna a la mente

. Cuando un banco presta el dinero que le ha sido depositado, los depósitos originales siguen vigentes, siguen siendo dinero (puedo emitir un cheque, por ejemplo). De este modo se había creado dinero

, añade Galbraith. En México los depósitos en cuenta de cheques son más grandes que los billetes y monedas en circulación. La obra de PK que cito en esta entrega, como en la anterior (27/03/09), es The Return of Depression Economics and the Crisis of 2008, W,W. Norton, Nueva York, 2009.